Таблица расходов и доходов семейного бюджета в excel

Содержание:

- Основные ошибки

- Расходы семейного бюджета

- Шаг четвертый – откладываем на благие цели

- Работа с формулами в таблице личных финансов

- Вариант № 3. Расчет долевого семейного бюджета

- Защита данных в ячейке от изменений

- Пошаговая инструкция для составления семейного бюджета

- Таблицы Excel против программы «Домашняя бухгалтерия»: что выбрать?

- Детализация расходов бюджета

- Примерная таблица расходов и доходов семьи

- Этап №5. Анализ

- Что такое семейный бюджет – определение, функции семейного бюджета

- Программы

Основные ошибки

Мы собрали несколько наиболее частых ошибок, которые совершаются новичками при ведении семейного бюджета.

Отсутствие самодисциплины

Зачастую люди перестают вести семейный бюджет уже через несколько дней, после того, как начали. Часто это происходит из-за того, что выбран неудобный способ для учета денег.

Из-за этого вы сначала откладываете внесение записей на следующий день, на несколько дней…потом вы уже не помните, куда были потрачены деньги и бросаете эту затею.

Усложнение отчета

Слишком подробный отчёт, который утомляет и забирает много времени. Не нужно дробить категорию «продукты» на слишком мелкие. Такие, как «молоко», «сметана», «йогурт» и прочее. Если вы хотите подойти к бюджету более детально, лучше обозначить это все как «молочные продукты». Такие подробности необходимы лишь на первых этапах ведения семейного бюджета. Далее придет понятие, что это не влияет на итоговую цифру расходов.

Жесткая экономия

Жёсткие ограничения в расходах. Когда люди принимают решение об экономии, то зачастую загоняют себя в жёсткие рамки, в которых ничего себе не позволяют. В результате, если остаются свободные деньги, человек не может себе позволить даже маленькие радости. Это приводит к выгоранию и отсутствию стимула зарабатывать.

Если раньше при встрече с друзьями вы не особенно задумывались о стоимости заведения, где происходила встреча, то теперь вы все просчитываете.

Из-за этого даже могут возникать конфликты с друзьями и родными.

Когда вы выставляете себе жёсткие рамки это чревато тем, что возможен срыв, и вы потратите все накопленные средства. Оставляйте деньги на удовольствия!

Отсутствие анализа

Нет анализа учета семейного бюджета. Семейный бюджет – это своего рода документация, анализируя которую можно определить, какая сумма необходима вам в следующем месяце на каждую категорию расходов, а какую сумму можно отложить на целевые накопления. Без анализа данных у вас не будет чёткой картины о ваших финансовых делах. Да, вы ведете учет семейного бюджета, но его анализ позволит точно оценить от чего вы могли бы отказаться в пользу долгосрочной цели.

Расходы семейного бюджета

Распределение расходов осуществляется по нескольким категориям:

- питание — расходы, связанные с приобретением еды для ежедневного потребления;

- транспорт — расходы на проезд в общественном транспорте или на личном автомобиле;

- личные — расходы на каждого члена семьи: одежда, обувь, предметы гигиены;

- коммунальные — расходы на оплату коммунальных услуг;

- связь — оплата сотовой связи, Интернета;

- накопления — определенная сумма, откладываемая для достижения поставленной финансовой цели.

Расходы можно поделить на две основные категории: регулярные и временные. Так покупка учебников в школу, одежды или книг не является необходимой каждый месяц, а продукты и связь должны оплачиваться ежемесячно.

При ведении семейного бюджета могут возникать ситуации, связанные с получением большой суммы денег, или, наоборот, с растратой имеющихся средств. Если доход в семейный бюджет равен расходу, ситуация сбалансирована. В ином случае, когда денег получено больше, чем потрачено, или наоборот, получено меньше, чем потрачено, возникает профицит или дефицит бюджета. В случае возникновения дефицита семья часто обращается за финансовой помощью, оформляя кредиты, и зачастую кредиты становятся настоящим злом, которого можно избежать, если правильно планировать финансы.

Главная проблема использования заемных средств кроется в том, что расходы, связанные с ежемесячным погашением, начинают сильно превосходить доходы.

Задача каждой семьи — сформировать рациональный потребительский бюджет — это идеальный порядок расходования средств, сформированный с учетом рациональных норм потребления.

Доходную часть семейного бюджета можно отобразить в следующей таблице:

| Заработная плата папы | |

| Должностной оклад | 40 000 |

| Удержания: подоходный налог 13% | 5 200 |

| Сумма к выплате | 34 800 |

| Заработная плата мамы | |

| Должностной оклад | 37 000 |

| Удержания: подоходный налог 13% | 4 810 |

| Сумма к выплате | 32 190 |

| Общий доход семьи | |

| Должностной оклад | 77 000 |

| Удержано: подоходный налог 13% | 10 010 |

| Сумма к выплате | 66 990 |

По мнению кандидата экономических наук Медведева В.Д., за последние годы произошли определенные изменения в структуре доходов, поступающих в семейный бюджет. В целом существенно повышается процент доходов от осуществления предпринимательской деятельности, сдачи в аренду различных объектов собственности, а также от ведения дополнительных видов деятельности. Вместе с тем доля социальных трансфертов в малообеспеченных семьях остается высокой, а незначительная доля пособий на детей в целом отражает неэффективность реализуемых мер социальной политики.

Также произошли изменения в структуре расходов в семьях: доля затрат на питание существенно возросла, а на непродовольственные товары — уменьшилась.

Один из финансовых экспертов и составитель экономической теории — Лобачева Е.Н. —отмечает, что воспроизводство главного экономического фактора, рабочей силы, происходит на уровне семьи. Также именно семья осуществляет конечное потребление производимых в стране продуктов.

В связи с этим вопросами, связанными с доходами населения, в нашей стране долгое время занимались не финансисты, а демографы, из-за чего возникли некоторые проблемы с пониманием того, как нужно правильно формировать и расходовать семейный бюджет. Культура ведения учета семейного бюджета в нашей стране практически не развита, из-за чего даже семьи с хорошим доходом часто не могут правильно распоряжаться финансами и не имеют никаких счетов.

Теперь, в текущее время, происходит достаточно сложный и болезненный процесс перехода для многих слоев населения к рынку. Для создания благоприятных условий необходимо проводить глубокий анализ экономической жизнедеятельности семьи, а также научиться правильно использовать результаты этого анализа.

В данной экономической теории семейный бюджет представлен, как общепринятая форма организации семейной экономики. Жизнедеятельность каждой семьи начинается, прежде всего, с получения и распределения дохода – это первый и главный вопрос, который должны решить супруги после вступления в брак.

Шаг четвертый – откладываем на благие цели

На следующем шаге семья образует различные семейные фонды и этот шаг очень важен, по сути, это и есть то для чего составляется и ведется семейный бюджет. Эти фонды наполняются из возникающей разницы между доходами и расходами, они могут быть, как и очень конкретными (например, фонд на достойную пенсию, фонд на образование детей, фонд на домик у моря и т.д.), так и более размытыми, пока нет конкретной цели (долгосрочный фонд, среднесрочный фонд, краткосрочный фонд).

Если у вас есть личный финансовый план, то вы уже знаете свои цели и знаете размеры сумм, которые необходимо ежемесячно откладывать в эти фонды. В нашем примере семья пока не сформулировала конкретные цели, поэтому она сформировала следующие фонды.

Таблица 4. Формирование фондов

| Фонд | Доля, % | Сумма в месяц | Сумма в год |

|---|---|---|---|

| Фонд непредвиденных расходов | 5% | 2 242 | 26 900 |

| Фонд краткосрочных целей (замена техники, дополнительный отпуск и т.п.) | 15% | 6 725 | 80 700 |

| Фонд среднесрочных целей (замена авто, приобретение мебели и т.п.) | 30% | 13 450 | 161 400 |

| Фонд долгосрочных целей | 50% | 22 417 | 269 000 |

| Итого | 100% | 44 833 | 538 000 |

Как видно на долгосрочные цели (от 5 лет и далее) семья выделяет больше всего денег, что говорит о том, что ее заботит финансовое благополучие в будущем.

Стоит отметить, что под каждый фонд должны быть сформированы свои счета и свои инвестиционные стратегия. Но эта уже другая интересная тема.

Работа с формулами в таблице личных финансов

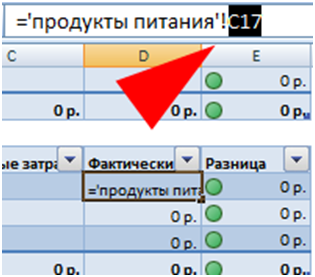

Когда в таблице с доходами и расходами протягиваешь формулу («размножаешь» по всему столбцу), есть опасность сместить ссылку. Следует закрепить ссылку на ячейку в формуле.

В строке формул выделяем ссылку (относительную), которую необходимо зафиксировать (сделать абсолютной):

Нажимаем F4. Перед именем столбца и именем строки появляется знак $:

Повторное нажатие клавиши F4 приведет к такому виду ссылки: C$17 (смешанная абсолютная ссылка). Закреплена только строка. Столбец может перемещаться. Еще раз нажмем – $C17 (фиксируется столбец). Если ввести $C$17 (абсолютная ссылка) зафиксируются значения относительно строки и столбца.

Чтобы запомнить диапазон, выполняем те же действия: выделяем – F4.

Семейный бюджет дисциплинирует. Помогает выработать финансовое поведение, избежать лишних денежных трат. А Excel позволяет учесть особенности конкретной семьи.

Вариант № 3. Расчет долевого семейного бюджета

Схематически, такой бюджет формируется так:

- суммируется общий доход семьи;

- определяются доли совместных и личных нужд;

- формируются категории трат;

- денежные средства распределяются на целевые нужды;

- в течение месяца осуществляется контроль над выполнением плана;

- в последний день составляется баланс, которым подводятся итоги месяца;

- остатком денег супруги распоряжаются на собственное усмотрение.

Составим примерный план долевого бюджета.

| Вид заработка | Сумма, гривен |

| Зарплата мужа | 7 500 |

| Зарплата жены | 7 500 |

| Суммарный доход | 15 000 |

| Муж | Жена |

| 80% | 80% |

| 6000 | 6000 |

| 20% | 20% |

| 1500 | 1500 |

| Инвестиции | 1200 (10%) |

| Обслуживание жилья (коммунальные платежи, кабельное ТВ, интернет, свет) | 2400 (20%) |

| Хозяйственные траты (еда, бытовая химия и т.д.) | 4200 (35%) |

| Сумма обязательных трат | 7800 (65%) |

| Расходы на детские нужды | 1800 (15%) |

| Сбор средств на крупные покупки | 600 (5%) |

| Сбор средств на ежегодный отпуск | 600 (5%) |

| Сумма переменных трат | 3000 (25%) |

| Дополнительные расходы | 1200 (10%) |

Защита данных в ячейке от изменений

Часто расходы и доходы вводятся в спешке. Из-за этого можно сделать ошибку, ввести недопустимое значение. В результате получатся неправильные сводные данные. А вспомнить в конце месяца, где именно была неточность, порой невозможно.

Как защитить ячейку от изменений в Excel:

- От ввода некорректных значений. Данные – проверка данных – параметры. Выбрать тип данных из всплывающего списка. ОК.

Запретить изменение значений в ячейке. Рецензирование – защитить лист. В открывшейся вкладке ввести пароль, который позволит отключить защиту. Во всплывающем списке можно выбрать, что запрещаем, а что разрешаем. В примере мы оставили пользователю возможность выделять ячейки.

Выборочно защитить ячейки. Семейным бюджетом могут пользоваться сразу несколько человек. Для каждого из них можно организовать доступ в определенную область листа. Рецензирование – Разрешить изменение диапазонов. Создать. Вводим имя диапазона, адреса ячеек (к которым будет доступ) и пароль доступа.

Чтобы защитить всю книгу, на вкладке «Рецензирование» нажмите соответствующую кнопку.

Расходы

При планировании расходов запишите в столбцы месяцев обязательные траты: на еду, коммунальные услуги, проезд, мобильную связь, бытовую химию и так далее. Учтите, что зимой коммунальные платежи больше из-за отопления, а на мобильную связь, например, в мае вы потратите больше, так как собираетесь в отпуск. Эти изменения должны быть вписаны в бюджет.

Так, в примере видно, что в марте отопительный сезон закончился, поэтому последний увеличенный платёж за ЖКУ запланирован на апрель. Также отражён отпуск в мае. Составитель бюджета планирует поехать на три недели в гости к бабушке. Билеты уже куплены, поэтому эту трату учитывать нет смысла. ЖКУ считается по нормативам и не изменится.

При этом наш герой в течение трёх недель не будет тратиться на проезд. А расходы на еду он сократил в два раза: неделю он будет есть дома, а также возьмёт на себя часть расходов на продукты у бабушки.

Следующий шаг — фиксация обязательных, но нерегулярных трат. Допустим, в мае вам надо переоформить ОСАГО, в ноябре — заплатить налог за квартиру и машину, в мае у вас отпуск, в августе — юбилей, а в декабре заканчивается абонемент в спортзал. Отдельно учтите необходимость купить подарки на праздники.

Крупные расходы можно планировать двумя способами:

- Изыскать из месячного бюджета всю сумму целиком.

- Разделить её на несколько месяцев.

Герой примера воспользовался первым способом для планирования расходов на юбилей и вторым — для ОСАГО.

Осталось учесть в бюджете накопления и вычислить остаток. В примере на развлечения, по прогнозу, остаётся 8 020 рублей (258,7 рублей в день).

Корректировка бюджета

Ежемесячно после получения дохода из всех источников бюджет придётся корректировать, чтобы определиться с суммой, которая действительно есть на руках. По мере появления информации стоит также учитывать изменение расходов.

Человек из примера получил премию больше, чем рассчитывал.

Он также потратил чуть меньше на еду и мобильную связь, чуть больше — на ЖКУ. В итоге после всех обязательных вычетов у него на руках остаётся 12 535 рублей (404,3 рубля в день), что почти в два раза больше предыдущего результата.

Стоит помнить, что даже если вы крайне дисциплинированно придерживались финансового плана, составленного с учётом всех мелочей, обстоятельства могут серьёзно скорректировать бюджет. Потеря работы, повышение и прибавка к зарплате, рождение ребёнка — всё это потребует внесения серьёзных изменений в финансовую стратегию. Но даже плохо составленный бюджет лучше, чем вообще никакого.

Пошаговая инструкция для составления семейного бюджета

С помощью этой инструкции можно составить план распределения семейного бюджета на месяц.

Ставим цели

Для того, чтобы начать вести семейный бюджет, нужно понять для чего вы это будете делать — нужно поставить цель. Ставьте не только долгосрочные цели (покупка недвижимости, инвестиции, путешествие, и др.), но и краткосрочные (покупка нового гаджета, лечение зубов, покупка бытовой техники).

Добиваясь краткосрочных целей, вы будете чувствовать успех от того, что у вас всё получается, и страх перед долгосрочными целями будет уходить.

Определяем источники дохода

Определите все свои источники дохода. Начинайте с регулярных источников: зарплата, социальные пособия, алименты. Далее укажите, какие есть дополнительные источники дохода (доход от недвижимости), потом переходите к временным и периодическим источникам: подработка, налоговый вычет, премия.

Распределяем расходы по статьям

Определите статьи расходов. Разделите эту графу на подкатегории – постоянные, неизбежные и непредвиденные расходы.

В графе «постоянные расходы» будут фиксироваться те траты, сумма которых неизменна: оплата коммунальных услуг, плата за обучение, страховка, связь, кредиты.

В графу «неизбежные расходы» следует вносить траты на еду, одежду, медицину, средства личной гигиены, подарки, развлечения, и.т.д. Эту графу нужно сделать под все свои подобные запросы.

Статья «непредвиденные расходы» – это 10-20% вашей зарплаты, которые вы не должны тратить на две предыдущие статьи.

Потребности и желания

Постарайтесь адекватно разделить ваши потребности и ваши желания. Чаще всего покупки, совершаемые в порыве эмоций, являются необдуманными и бьют по карману.

При ведении учета семейного бюджета люди начинают обращать внимание на то, что, казалось бы, незначительные суммы, расходуемые на всякие мелочи, по итогу складываются в приличную сумму. Возьмите себе за правило пользоваться в магазинах наличными, а деньги, которые вы собираетесь откладывать храните на картах

С деньгами в электронном формате расстаться проще, а потому контролировать себя сложнее

Возьмите себе за правило пользоваться в магазинах наличными, а деньги, которые вы собираетесь откладывать храните на картах. С деньгами в электронном формате расстаться проще, а потому контролировать себя сложнее

Учет и анализ

Отследите свои траты за месяц. В конце месяца сделайте анализ своих расходов. Оцените, от каких покупок вы могли бы отказаться безболезненно.

Корректировка

Откорректируйте свой бюджет после анализа первого месяца. Вы увидите, что если вы сократите расходы в некоторых категориях, то спокойно можно отложить дополнительную сумму для своих краткосрочных или долгосрочных целей.

Корректируйте свой бюджет, если это необходимо. В любой момент могут возникнуть непредвиденные траты. Изменяйте бюджет, если в этом есть необходимость.

Таблицы Excel против программы «Домашняя бухгалтерия»: что выбрать?

У каждого способа ведения домашней бухгалтерии есть свои достоинства и недостатки. Если вы никогда не вели домашнюю бухгалтерию и слабо владеете компьютером, то лучше начинать учет финансов при помощи обычной тетради. Заносите в нее в произвольной форме все расходы и доходы, а в конце месяца берете калькулятор и сводите дебет с кредитом.

Если уровень ваших знаний позволяет пользоваться табличным процессором Excel или аналогичной программой, то смело скачивайте шаблоны таблиц домашнего бюджета и начинайте учет в электронном виде.

Когда функционал таблиц вас уже не устраивает, можно использовать специализированные программы. Начните с самого простого софта для ведения личной бухгалтерии, а уже потом, когда получите реальный опыт, можно приобрести полноценную программу для ПК или для смартфона. Более детальную информацию о программах учета финансов можно посмотреть в следующих статьях:

- Программы для домашней бухгалтерии

- Программы для ведения семейного бюджета

Плюсы использования таблиц Excel очевидны. Это простое, понятное и бесплатное решение. Также есть возможность получить дополнительные навыки работы с табличным процессором. К минусам можно отнести низкую производительность, слабую наглядность, а также ограниченный функционал.

У специализированных программ ведения семейного бюджета есть только один минус – почти весь нормальный софт является платным. Тут актуален лишь один вопрос – какая программа самая качественная и дешевая? Плюсы у программ такие: высокое быстродействие, наглядное представление данных, множество отчетов, техническая поддержка со стороны разработчика, бесплатное обновление.

Если вы хотите попробовать свои силы в сфере планирования семейного бюджета, но при этом не готовы платить деньги, то скачивайте бесплатно и приступайте к делу. Если у вас уже есть опыт в области домашней бухгалтерии, и вы хотите использовать более совершенные инструменты, то рекомендуем установить простую и недорогую программу под названием Экономка. Рассмотрим основы ведение личной бухгалтерии при помощи «Экономки».

Детализация расходов бюджета

Деньги тратятся практически каждый день: покупаются продукты питания, топливо, проездные билеты. Чтобы оптимизировать ведение семейного бюджета, рекомендуется сразу же вносить расходы. Потратили – записали.

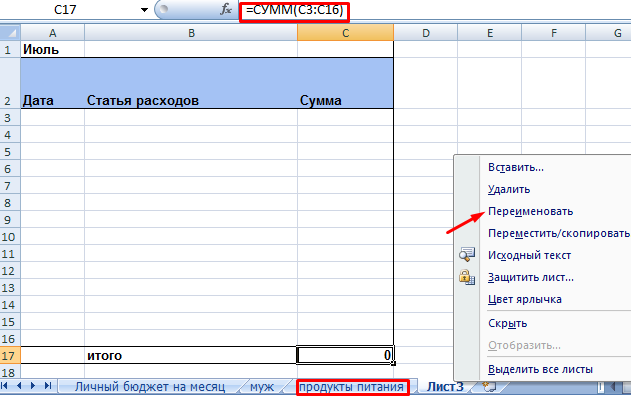

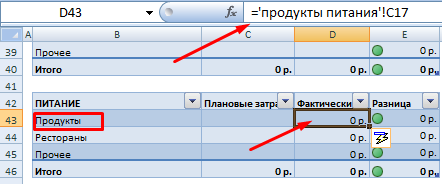

Для удобства создадим листы детализации по всем статьям расходов. На каждом – таблица Excel расходов семейного бюджета в деталях. «Дата» – «Статья расходов» – «Сумма». Достаточно сделать ее один раз. А потом копировать и вставлять.

Чтобы дать название листу детализации, щелкаем по его обозначению правой кнопкой мыши. «Переименовать».

Не забывайте записывать в строку «Итого» формулу суммы.

Теперь привяжем отчеты с расходами к сводной ведомости. Принцип присоединения тот же.

Старайтесь выделять именно ячейку с итоговой суммой!

Примерная таблица расходов и доходов семьи

Составлять таблицу можно по разным образцам, их легко можно найти на многочисленных сайтах. Можно применить такой вид:

| Рассматриваемая КАТЕГОРИЯ | Запланированные средства | По Факту | Проценты | Проценты |

| По плану | По факту | |||

| ДОХОД: | ||||

| Супруга | 25000-30 000 | 45-48 | ||

| Супруги | 10000-15 000 | 20-24 | ||

| Иные доходы | 15000-17 000 | 25-28 | ||

| Фиксированные РАСХОДЫ: | ||||

| Необходимые расходы | 20000-25 000 | 30-33 | ||

| Продукты питания | 5000-6 000 | 7-8 | ||

| Для автомобиля | 2000-2 500 | 2-3 | ||

| На развлечения | 2000-2 500 | 2-3 | ||

| Товары для нужд дома | 1 000-1200 | 1-1,5 | ||

| Для личной гигиены | 2 000-2200 | 2,5-3 | ||

| Для оплаты обучения | 30000-32 000 | 40-42 | ||

| Для разных нужд | 3 000-3200 | 4-4,5 | ||

| Для ведения бизнеса | 1500 2 000 | 2,5-3 | ||

| В Итоге: | ||||

| Доходы | 62 000-63000 | |||

| Расходы | 76 000-77000 | |||

| Остаток денежных средств | -6 000- -6500 |

Данная таблица показывает, что семейный бюджет уходит в минус, однако следует помнить, судя по информации, в семье остается более 20 000 рублей, которые внесены в графу обязательных расходов, но так и не были использованы по назначению. Именно эту сумму можно использовать в том случае, если затраты будут уходить в минус.

Этап №5. Анализ

Каждую неделю подводите итоги.

| День | Баланс |

|---|---|

| 1 | +1 |

| 2 | |

| 3 | |

| 4 | -5 |

| 5 | |

| 6 | |

| 7 | +7 |

| Итог | + 3 гривны |

| Неделя закрылась с положительным балансом, расходование бюджета проходит по плану, на следующей неделе никаких корректировок вносить не нужно |

Дополнительную проверку проводите в конце месяца.

| Неделя | Баланс |

|---|---|

| 1 | +3 |

| 2 | |

| 3 | +10 |

| 4 | -20 |

| 5 | |

| Итог | -7 гривен |

| Месяц закрылся с отрицательным балансом, установка не выполнена. Чтобы исправить ситуацию, в следующем месяце нужно урезать бюджет на 7 гривен |

Задание

- На отдельных листах прописывайте недельные и месячные балансы.

- Поощряйте себя за выполнение плана.

- Подумайте, за счет чего можно ликвидировать бюджетную недостачу.

Что такое семейный бюджет – определение, функции семейного бюджета

Если рассматривать семейный бюджет кратко, то можно выделить его основные четыре функции:

- Консолидирующая функция. Возможность объединения материальных ресурсов всех участников ячейки общества, с целью повышения общей платежеспособности семьи. Такая синергия позволяет совершить крупную покупку, накопить на которую одному человеку не под силу. При этом совместив все доходы, можно приобрести желаемую вещь.

- Распределительный принцип. Правильное распределение финансовых ресурсов позволяет избежать конфликтов на почве неравных заработков. Например, мужчина зарабатывает больше, чем женщина. Это заставляет жену чувствовать себя неловко. Но если система семейного бюджета выстроена правильно, то особого дискомфорта от сложившейся ситуации никто испытывать не будет.

- Накопление сбережений. С помощью сберегательной функции многим семьям удается собрать достаточно большие суммы денег. Главное, четко определить предмет, на который будут собираться деньги. Это может быть покупка машины, расширение бизнеса, открытие магазина и прочее. Деньги можно откладывать на инвестирование или хранить на депозитном счете.

- Управление финансами. К этой функции относится планирование, инвестирование, бюджетирование. Все члены семьи несут одинаковую ответственность по рискам. Решения о вложении денег принимается совместно.

Программы

На сегодняшний день существует немало платных и бесплатных программ, которые позволяют осуществлять контроль за доходами и расходами семьи.

На сегодняшний день существует немало платных и бесплатных программ, которые позволяют осуществлять контроль за доходами и расходами семьи.

Рассмотрим каждую категорию по отдельности.

Платные

На сегодня выделяют несколько платных программ, которые позволяют осуществлять контроль за семейным бюджетом, а именно:

- AceMoney;

- Family

AceMoney

В первую очередь необходимо обращать внимание на то, что стоимость данной программы составляет порядка 500 рублей (допускается вариант бесплатного использования, но при этом в бесплатной версии всего лишь 1 счет, что весьма неудобно). Если говорить о минусах в этой программе, то он один, но при этом существенный – нет возможности отделить расходы и саму прибыль, а доступна только одна функция — финансовые операции

Если говорить о минусах в этой программе, то он один, но при этом существенный – нет возможности отделить расходы и саму прибыль, а доступна только одна функция — финансовые операции.

Если говорить о самих преимуществах данной утилиты, то они заключаются в следующем:

- есть возможность производить учет различных акций либо же других ценных бумаг;

- есть отдельные колонки таких трат, как оплата: телевидения, продуктов питания, коммунальных услуг (за каждую услугу по отдельности) и т.д.;

- есть возможность вносить информацию о том, какие депозиты имеются, и под какие процентные ставки. При этом программа ежемесячно рассчитывает проценты по этим депозитам.

С помощью этой программы можно легко понять, как правильно распоряжаться своим бюджетом.

Family 10

Эта утилита с первых минут ее использования даст понять, что она настроена на взаимовыгодное отношение. Простыми словами она включает в себя удобный и понятный интерфейс, с которым сможет легко разобраться любой из членов семьи.

Эта утилита с первых минут ее использования даст понять, что она настроена на взаимовыгодное отношение. Простыми словами она включает в себя удобный и понятный интерфейс, с которым сможет легко разобраться любой из членов семьи.

Основным преимуществом принято считать полное отсутствие каких-либо специфических терминов, которые могут быть непонятны для многих пользователей. Все написано на простом, доступном человеческом языке.

Функционал программы позволяет вести учет практически всего, что можно найти в доме той или иной семьи.

Необходимо брать во внимание, что в первый месяц использования плата отсутствует, но уже со второго месяца необходимо будет заплатить порядка 20 долларов.

К бесплатным программам можно отнести:

- ДомФин;

- Money Tracker.

ДомФин

Данная утилита включает в себя довольно-таки примитивный интерфейс, который обладает конкретным функционалом для прекрасного осуществления контроля за своим семейным бюджетом. Благодаря данному интерфейсу можно без особых проблем указывать текущие доходы и затраты, посчитать разницу.

В “ДомФин” присутствуют только те термины, которые будут понятны для каждого члена семьи, который даже совершенно ничего не понимает в ведении бухгалтерского учета. С первых дней использования программа полностью бесплатна.

Money Tracker

По большому счету, программа полностью продумана для успешного осуществления своих денежных средств. Однако привыкнуть к ней все-таки стоит.

По большому счету, программа полностью продумана для успешного осуществления своих денежных средств. Однако привыкнуть к ней все-таки стоит.

Многие наши сограждане, которые используют эту программу в домашнем использовании, отмечают, что в ней содержится много функций, которые могут повлиять на эффективный и быстрый учет своих доходов и затрат.

Более того, если не изучить программу в полном объеме, можно даже подумать, что многие функции являются бесполезными.

Однако необходимо отметить небольшой положительный нюанс в этой программе. Это касается возможности указывать видоизменение цен в супермаркетах, а также прогнозировать свой бюджет на несколько месяцев вперед, а то и вовсе при желании можно спрогнозировать на весь год.

В программе предусмотрено несколько вариантов цветового оповещения. Если загорается зеленый цвет – разница расходов и доходов допустимая, при желтом цвете – стоит призадуматься об уменьшении затрат, если же красный – необходимо срочно уменьшить финансовые затраты.