Куда утекают деньги: как научиться распределять личные финансы

Содержание:

- Как распределять доход

- Изымайте процент от дохода компании

- Что запомнить

- Метод четырёх конвертов отлично раскрывает как распределить свой доход правильно и безболезненно. Этот способ поможет начать распределять деньги грамотно для будущих накоплений.

- Как составить семейный бюджет

- Не идите на поводу у эмоций

- Шаг 1. Записываем все расходы

- Нюансы доходов

- Возьмите на себя часть расходов

- Амбарная книга или где вести бюджет

- Как распределить семейный бюджет на месяц

- Лучшие способы постоянной экономии

- Советы для ежедневной экономии

Как распределять доход

Распределять доход по разным балансам нужно в процентной величине, она будет слегка варьироваться в зависимости от того сколько в семье человек, сколько из них приносит доход, сколько иждивенцев и т.д.. Думаю, суть понятна…

Обычный человек распределяет свою зарплату следующим образом:

- «Регулярные расходы» ——————————— 40%

- «Нерегулярные расходы» —————————— 25%

- «Отдых и развлечения» ——————————- 35%

- «Сбережения» ——————————————— 0%

- «Инвестиции» ——————————————— 0%

- «Образование» ———————————————0%

- «Благотворительность» ——————————— 0%

Как видите, такой человек не смотрит в будущее и живёт одним днём.

Хотя ему следовало бы распределять свой доход следующим образом:

- «Регулярные расходы» ——————————— 25%

- «Нерегулярные расходы» —————————— 25%

- «Отдых и развлечения» ——————————- 10%

- «Сбережения» ——————————————- 10%

- «Инвестиции» ——————————————— 10%

- «Образование» ———————————————10%

- «Благотворительность» ——————————- 10%

Распределять любую вашу прибыль следует сразу после её получения, будь то 10 000 или 1 000 рублей. Но каждый раз делить в уме и по процентам муторно, для этого я создал и специально настроил Excel документ → скачать.

Изымайте процент от дохода компании

Чтобы разделить личные деньги и деньги бизнеса постоянно изымайте определенный процент дохода фирмы. Бизнес всегда будет требовать вливания денежных средств, необходимых для развития, особенно если предприятие основано недавно. Однако стоит помнить, что первоочередная цель создания любого частного предприятия – получение прибыли его создателем.

Совершать изъятие следует осмотрительно. По словам Натальи Хот консультанта по финансовой безопасности, налогам и оптимизации, бухгалтера, идеальный вариант разделения личного и того, что в бизнесе — выплата зарплаты и дивидендов от деятельности компании. При этом следует помнить о словах Юлии Солодяшкиной, финансового коучера, предупреждающей, что никогда нельзя изымать из бизнеса без сильной необходимости сумму, большую чем размер вашей чистой прибыли. И не трогайте поступившие авансы! Перекладывать деньги из «отсека бизнеса» в «отсек личные финансы» лучше не хаотично, а периодически (например, раз в месяц или квартал).

Что запомнить

- Чтобы научиться пользоваться деньгами, нужно время и деньги. Поэтому чем раньше вы начнёте тренироваться, тем лучше.

- Как и на что уходят деньги, стоит разобраться на примере собственной семьи — это самый простой и эффективный способ начать решать реальные финансовые задачи.

- Вести учёт денег легче, если пользоваться приложением. Статистика и графики помогут увидеть, на чём можно сэкономить и почему не удаётся накопить.

- Чтобы научиться откладывать деньги и жить по средствам, стоит попробовать несколько разных схем и выработать свою.

- Если рассчитываться наличными, денег будет уходить меньше.

- Перед покупкой полезно брать тайм-аут, чтобы взвесить всё «за» и «против»: чем выше цена приобретения, тем больше времени следует отвести на раздумья.

Метод четырёх конвертов отлично раскрывает как распределить свой доход правильно и безболезненно. Этот способ поможет начать распределять деньги грамотно для будущих накоплений.

Что говорить, деньги играют очень важную роль в жизни. При их наличии появляется уверенность в завтрашнем дне, а при их отсутствии включается режим выживания.

Для того чтобы обеспечить себе постоянное присутствие денежных средств, необходимо научиться правильно распоряжаться имеющимися средствами. При правильном подходе с каждым месяцем количество денежных средств в вашем распоряжении будет увеличиваться за счет накоплений.

Но, для того чтобы откладывать монету, необходимо иметь монету, которую можно отложить. А для этого необходимо бережно относиться к денежным средствам, находящимся в вашем распоряжении, то есть экономить. Многие воспринимают экономию как жесткое урезание всех своих расходов, но на самом деле экономия представляет собой разумный подход к управлению имеющимися средствами.

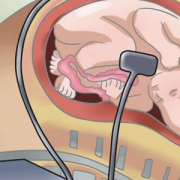

один из вариантов распределения семейного бюджета

Как экономить разумным способом

Для разумного распределения средств существует эффективный и проверенный способ – «Метод четырех конвертов». Этот метод заключается в том, что все ваши доходы распределяются по 4 конвертам.

метод распределения — 5 конвертов

Первый конверт предназначен для средств необходимых на все планируемые расходы в течение месяца. Обычно он самый большой по объему денежных средств. Денежные средства из этого конверта тратятся на повседневные расходы (транспорт, продукты, средства гигиены), а также на запланированные развлечения (кино, театр, встречи с друзьями).

Второй конверт принимает в себя максимальную сумму, которую вы можете потратить за неделю. Второй конверт пополняется из первого конверта еженедельно в течение всего месяца.

Если вы замечаете, что тратите слишком много на этой неделе, так как средств во втором конверте остается мало, ограничивайте себя в тратах. Если же к концу недели этот конверт не опустел, то перед тем, как вновь заполнить его на следующую неделю, пополните четвертый конверт оставшимися средствами.

метод распределения — 6 кувшинов

Третий конверт отводится для всех обязательных платежей, которые необходимо произвести в текущем месяце. К таким платежам относятся коммунальные услуги, налоги, мобильная связь, интернет, детский сад и так далее.

Необходимо рассчитывать наполнение этого конверта так, чтобы к началу следующего месяца в нем и не оставалось средств, и он не требовал дополнительных вложений. Обычно рассчитать это просто, так как такие платы в основном фиксированы.

метод распределения — 3 кошельков

Последний конверт по счету, но первый по значению – инвестиционный фонд. Денежные средства из этого конверта используются для создания накоплений, дополнительных источников дохода. Обычно рекомендуют заполнять этот конверт 10% денежных средств от всех ваших доходов.

Многие люди не платят деньги себе, оправдывая свои действия рядом причин. Кто-то считает, что его доходов не достаточно, чтобы откладывать, так как денег совсем не остается. Другие, наоборот, считают, что им откладывать не нужно, так как они много зарабатывают.

Конечно, может возникнуть такая ситуация, что отложить 10% своего дохода невозможно. Но это не повод, чтобы вообще не откладывать. Положите в четвертый конверт 5%. Тоже не подходит? Тогда пусть будет всего 2%. Самое главное – начать откладывать. Далее, это действие превратится в привычку.

Примите к сведению одно важное правило: сначала платите себе!

В первую очередь необходимо отложить деньги в четвертый конверт, а уже потом распределять денежные средства по оставшимся конвертам. В противном случае, средств на инвестирование, как правило, не остается.

Для тех, кто задумался о создании пассивных источников дохода предлагаю пройти обучение, войти в команду управляющих своими финансами грамотно, подробности смотрите здесь.

Как составить семейный бюджет

бесплатные программы и приложения

- Разлинованная тетрадка и ручка – первое, что приходит в голову, когда мы задумываемся как рассчитать семейный бюджет.

- Скачать таблицу семейного бюджета в Excel бесплатно можно в стандартных шаблонах Microsoft и адаптировать её под собственные нужды.

- Приложения для смартфонов – неплохой вариант немедленно заносить все платежи в память программы, нужно только выбрать подходящую вам утилиту. Дребеденьги, Coinkeeper – удобные сервисы для отслеживания и планирования расходов.

Мы предлагаем руководство по шагам – как составить семейный бюджет на месяц на основе шаблона в таблице Excel, который вы в несколько кликов приспособите для себя, скачав документ ниже.

Шаг 1: ставьте цели

Экономия ради экономии? Не нужно путать скаредность и планирование расходов

Ставьте цели и учитесь экономить на неважном

- Краткосрочной целью могут быть новый электронный девайс или погашение незначительных долгов.

- В среднесрочной перспективе – покупка автомобиля, давно ожидаемая поездка по интересным местам.

- Долгосрочные цели, как правило, включают в себя планы выхода на пенсию, оплату ипотеки и помощь подросшим детям.

Будьте реалистичны в планах, возьмите ручку и рассчитайте ваши финансовые возможности. Или скачайте таблицу Excel и используйте её в качестве руководства.

Шаг 2: определите доходы и расходы семейного бюджета

Пришло время посмотреть структуру семейного бюджета. Начните с составления списка всех источников дохода: заработная плата, алименты, пенсии, подработки и прочие варианты поступления денег в семью.

Расходы включают в себя всё, на что вы тратите деньги.

Разделите траты на постоянные и переменные платежи. Заполните поля переменных и постоянных расходов в таблице для ведения семейного бюджета, основываясь на собственном опыте. Подробная инструкция по работе с файлом excel в следующей главе.

В распределении бюджета необходимо учитывать размер семьи, жилищные условия и желания всех членов «ячейки общества». Краткий список категорий уже внесен в пример таблицы. Обдумайте категории расходов, которые понадобятся для дополнительной детализации структуры.

Структура доходов

Как правило, в графу доходов попадают:

- зарплата главы семьи (обозначено «муж»);

- заработок главного советника («жена»);

- проценты по вкладам;

- пенсия;

- социальные пособия;

- подработки (частные уроки, к примеру).

Графа расходов

Графа переменных расходов:

- продукты;

- медицинское обслуживание;

- траты на машину;

- одежда;

- оплата за газ, свет, воду;

- личные расходы супругов (заносятся и планируются отдельно);

- сезонные траты на подарки;

- взносы в школу и детский сад;

- развлечения;

- расходы на детей.

В зависимости от вашего желания можно дополнить, конкретизировать список или сократить его, укрупнив и объединив статьи расходов.

Шаг 3: отслеживайте траты в течение месяца

Составить таблицу семейного бюджета сейчас вряд ли получится, необходимо выяснить куда и в каких пропорциях уходят деньги. Это займет один – два месяца. В готовую таблицу excel, которую вы можете бесплатно скачать, начните вносить расходы, постепенно корректируя категории «под себя».

Ниже вы найдете подробные пояснения к данному документу, так как этот excel включает в себя сразу несколько взаимосвязанных таблиц.

Цель данного шага – получить четкое представление о вашем финансовом положении, наглядно увидеть структуру расходов и, на следующем этапе, скорректировать бюджет.

Шаг 4: отделите потребности от желаний

Когда люди начинают записывать траты, они обнаруживают, что немало денег «улетает» на совсем ненужные вещи. Импульсные, незапланированные расходы серьезно бьют по карману, если уровень доходов не столь велик, что пара – другая тысяч проходят незамеченными.

Откажитесь от покупки, пока вы не уверены, что вещь вам исключительно необходима. Подождите несколько недель. Если окажется, что вы действительно не можете жить без желаемого предмета, значит, это и вправду необходимая трата.

Небольшой совет: отложите в сторону кредитные и дебетовые карты. Пользуйтесь наличными деньгами, чтобы научиться экономить. Психологически легче расстаться с виртуальными суммами, чем отсчитать бумажки.

Не идите на поводу у эмоций

Действуя, как окружающие, мы чувствуем себя в безопасности. Именно поэтому мы покупаем ценные бумаги, которые стоят дорого, в надежде на их дальнейший рост и продаем акции, когда они начинают падать, подчиняясь страху. Мы можем держать у себя акции работодателя, потому что лояльны, или продавать ценные бумаги, потому что это… забавно. Такое поведение больше похоже на азартную игру. Это волнующе, но вряд ли вы сами посоветовали бы кому-нибудь играть в казино, чтобы отложить деньги на будущее.

Инвестиции — это не развлечение. Они всегда должны быть согласованы с вашими целями и принципами, а не основаны на чувствах по поводу того, что произойдет. Не играйте на фондовом рынке.

Шаг 1. Записываем все расходы

Для начала важно понять, насколько мы рентабельны: сколько зарабатываем и сколько тратим. Для этого нужно вести простой, но постоянный учет расходов с помощью удобных приложений: CoinKeeper, Money Lover, Money On, ZenMoney и др

Не стоит слишком детализировать расходы: вполне достаточно написать «продукты», не перечисляя их.

Думаете, считать деньги скучно? Возможно, вас вдохновит опыт миллионеров, которые уверены в обратном.

Живите как миллионер

Авторы книги «Мой сосед — миллионер» Томас Стэнли и Уильям Данко общались с тысячами богатых американцев, изучали их привычки и образ жизни и обнаружили, что миллионеры обычно живут гораздо скромнее, чем могут себе позволить.

Помните бородатый анекдот: «Может ли женщина сделать мужчину миллионером. Ответ: да, если он был миллиардером»? Но в жизни все иначе: супруги миллионеров тоже очень бережливы.

И, наконец, большинство миллионеров ведет бюджет.

Если миллионеры не считают деньги, они, как и простые граждане, оказываются в долгах.

Посмертный долг Майкла Джексона составил $400 млн. Пушкин оставил вдове и детям 120 тысяч рублей долга, но царь его выкупил.

Как приучить себя учитывать расходы регулярно?

Учет расходов — такая же привычка, как и любая другая. Чтобы ее сформировать, нужны регулярность, настойчивость и немного времени. Чарльз Дахигг, автор бестселлера «Сила привычки. Почему мы живем и работаем именно так, а не иначе» советует запускать механизм привычки при помощи так называемой «петли привычки», включающей сигнал, посылаемый мозгу,шаблон, запускающий привычные действия (физические, эмоциональные или умственные) и награду.

Вы вернулись вечером домой и разбираете сумку с покупками. Видите кошелек (это сигнал к тому, что надо записать расходы). Вы следуете шаблону: открываете приложение для учета личных финансов, заносите в него все расходы и получаете награду — удовлетворение от порядка в финансах и понимание, сколько у вас денег и на что вы их тратите. Через 2–3 недели — именно столько времени нужно на закрепление привычки — вы будете делать все это автоматически!

Важно! Фиксируйте расходы честно и безоценочно. Купили вечером бутылку вина и торт? Оставили на распродаже половину зарплаты? Просто запишите, сколько потратили

Избегайте самобичевания. Иначе возникнет соблазн утаить что-то вредное. И вы не увидите реальной картины расходов

Купили вечером бутылку вина и торт? Оставили на распродаже половину зарплаты? Просто запишите, сколько потратили. Избегайте самобичевания. Иначе возникнет соблазн утаить что-то вредное. И вы не увидите реальной картины расходов.

Нюансы доходов

Важно также оценить уровень своего дохода. Этот шаг будет легким, если у вас стабильная зарплата: просто запишите в своей таблице сумму, которую вы ежемесячно получаете

Но если ваш доход является нерегулярным, вам нужно брать за основу самую низкую сумму, которую вы в среднем можете получить.

«Таким образом вы не рискуете, что ваши расходы будут выше ваших доходов», — объясняет Фримен.

Этот ход также поможет вам избежать трудностей в случае непредвиденных обстоятельств. Например, ваш минимальный доход составляет 3000 долларов в месяц. В декабре вы заработали 3500 долларов, поэтому внеплановые 500 долларов вы не используете. Тогда, если вы заработаете 2500 долларов в январе вместо запланированных 3000, вы можете добавить оставшиеся с прошлого месяца 500 долларов к своему активному доходу.

Избегайте агрессивности: советы, как общаться с самыми разными людьми в офисе

Как стать успешным: быть трудолюбивым и умеренно талантливым, которому везет

Как питаться хорошо, но при этом бюджетно: экономные советы

По словам Фримен, это идеальное решение для фрилансеров.

Возьмите на себя часть расходов

В младших классах ученики покупают сладости, игрушки, а некоторые часть денег откладывают, например, на планшет. В средней и старшей школе подростки платят за телефон, покупают косметику, подарки, канцелярию и кое-что из одежды. Чтобы сделать шаг вперёд и научиться ответственно пользоваться деньгами, нужно взять одну из статей расходов под свой контроль.

Мамам и папам бывает сложно полностью доверить ребёнку покупку школьных принадлежностей или пополнение гардероба, но это полезный опыт для всей семьи. Попросите взрослых посчитать, сколько денег в среднем в месяц уходит, например, на интернет, подарки друзьям или покупку вашей обуви. После этого попросите выдать вам эту сумму и позволить самостоятельно принимать решения. Через 4 недели или раньше, если деньги внезапно закончатся, обсудите результаты эксперимента и решите, на каких условиях продолжать его.

И взрослому, и вам может быть страшно, что вы купите некачественный товар или потеряете деньги, но риск — часть финансового менеджмента. Неношенную обувь после покупки можно вернуть в течение двух недель, а в случае потери денег вам придётся найти решение: заработать, сэкономить или походить ещё сезон в старых кедах. В любом случае полная ответственность за конкретную строчку семейного бюджета поможет «прокачать» финансовую грамотность.

«Если родители не торопятся посвящать школьника в долгосрочные планы, ему следует спросить об этом. Полезно уже в 13-14 лет понимать, в какой форме родители собираются помогать ребёнку в будущем. Например, кто-то готов оплачивать сыну или дочери аренду квартиры в период студенчества, другие надеются, что ребёнок переедет в общежитие, но готовы оплачивать текущие расходы».

Амбарная книга или где вести бюджет

Каждый, кто задается вопросом ведения бюджета семейного или личного, не изменено сталкивается с дилеммой: а где вести бюджет? В тетради или Екселе или специализированной программе?

У каждого способа свои плюсы и минусы. Главное начать вести бюджет, выработать привычку его ежедневного ведения, а уж потом вы поймёте, какой инструмент вам лучше подойдёт.

Важно, чтобы в выбранном инструменте вы могли планировать свой бюджет на месяц, год и вносить данные о фактических расходах. А также была возможность учёта банковских счетов и прочих финансовых инструментов и гибко их настраивать под свои задачи

Ведь важно не только учитывать свои расходы, но и нужно управлять своими сэкономленными денежными ресурсами.

учет расходов

Программы и онлайн сервисы

На начальном этапе, для кого-то, проще будет использовать специализированную программу или онлайн сервис (указать список программ), так как вы сможете фиксировать свои расходы сразу же в момент их совершения и начнёте формировать привычку ведения семейного бюджета. Только выберите приложение с поддержкой многопользовательского режима. Чтобы вы и ваша половина могли фиксировать расходы.

К преимуществам данного инструмента относятся мобильность, простота и наглядность. Вы легко можете формировать графические отчёты вашего бюджета.

К минусам использования приложений можно отнести то, что большинство из них платные, по крайней мере, если потребуется более расширенный функционал или количество пользователей. Плюс настроить их под свои специфические задачи может быть очень затруднительно, тем более в бесплатной версии. А они (специфические задачи) обязательно появятся по мере того как вы будете вести семейный бюджет и развивать свою финансовую грамотность.

К примеру, вы начнёте инвестировать в недвижимость и у вас появятся объекты, которые будут приносить доход и вам потребуется вести финансовый учет по ним. Имейте ввиду, что нужно разделять семейный бюджет и бюджет бизнеса.

Или нужно будет вести учёт бюджета конкретной расходной статьи в разных банках. И много других индивидуальных задач.

Excel или Эксэль или Ексель — главное результат

Основным преимуществом Екселя является его бесплатность и то, что вы можете решить все свои специфические задачи. Конечно нужно будет обеспечивать сохранность этого файла и резервирование. Также использование Екселя позволит вам лучше понять нюансы и тонкости движения денег и их учёта.

В настоящее время, основной недостаток Экселя — доступность — решен. Вы можете вести бюджет в Google Таблицах или MS Excel и иметь к полноценный доступ к файлу с любого устройства и в любом месте, даже без доступа в интернет.

Конечно, при создании основной формы бюджета от вас потребуются определенные знания и навыки работы с этими программами. Благо есть интернет, и он облегчает решение этой задачи. Зато полученные знания вы сможете использовать и в своей профессиональной сфере, например, в работе.

Учитываем по старинке — тетрадь или блокнот

Ведение бюджета в тетради или блокноте менее удобный способ. Так как по мимо фиксации своих расходов и доходов, потребуется периодически тратить время на подготовку формы (таблицы) бюджета. В дополнение, очень сложно делать визуальную аналитику в данном инструменте ведения бюджета семьи.

Основным преимуществом данного инструмента является его автономность, так как не зависит от наличия электричества и уровня зарядки вашего девайса, а также наличия интернета.

Золотая середина или стратегия использования

Какой из инструментов использовать — выбор за вами. Оптимальным может быть решение использовать сразу все средства для решения конкретной задачи.

К примеру, основным инструментом может быть Ексель, где вы будете сводить все данные в конце дня или недели и планировать свой бюджет. В приложении будете фиксировать свои ежедневные расходы. А блокнот или тетрадь будет резервным инструментом фиксации ежедневных расходов.

Вы можете разработать и свой алгоритм или стратегию использования этих инструментов для управления семейным бюджетом.

Как распределить семейный бюджет на месяц

Планирование семейного бюджета не такое трудное занятие, как может показаться на первый взгляд. Есть доступные программы и специальные приложения для помощи в планировке своих доходов и расходов.

- Тетрадь и ручка – первое, о чем обычно вспоминают, когда хотят распределить семейный бюджет.

- Скачать таблицу для распределения денег в семье в Excel вы можете в шаблонах Microsoft и приспособить согласно своим собственным потребностям.

- Приложения для мобильных телефонов – можно быстро заносить все расходы в программу, следует только подобрать удобное для вас приложение. «Дребеденьги», Coinkeeper – хорошо подойдут для распределения и планирования семейного бюджета.

Мы предлагаем пошаговое руководство – как распределить семейный бюджет на основе таблицы Excel, которую можно скачать далее и адаптировать под себя.

Шаг 1. Определяем задачи

Экономия в целях экономии? Не путайте скаредность и распределение трат. Стремитесь к достижению цели и привыкайте экономить на несущественном.

- Целью на ближайшее время может быть современная электронная техника или погашение задолженности.

- Среднесрочной целью является приобретение новой машины, путешествие на море или в горы.

- Долгосрочные цели обычно строятся на вопросах о будущем, например, как распределить семейный бюджет с учетом ипотеки, как помочь детям и внукам.

Создавайте реальные планы, правильно ведите подсчет ваших доходов и расходов. Можете распределять финансы семьи с помощью таблицы Excel.

Шаг 2. Пересчитаем все доходы и траты семейного кошелька

Теперь необходимо изучить структуру вашего бюджета. Для начала напишите список всех источников прибыли: зарплата, стипендия, пенсия, проценты банка и другие варианты заработка в вашей семье.

Траты состоят из всех вещей, на которые уходят ваши денежные средства.

Распределите все расходы на постоянные и периодические платежи. Заполните все графы трат в таблице для планирования бюджета семьи, руководствуйтесь при этом своим опытом.

При распределении семейного бюджета не забывайте обращать внимание на условия проживания и потребности всех членов семьи. В таблице представлен короткий перечень категорий

Проанализируйте статьи трат, которые нужны будут вам для лучшего распределения финансов.

Зачастую в пункты прибыли входят:

- доход главы семейства (допустим, это муж);

- зарплата главного советника (жена);

- проценты банка;

- стипендия;

- социальные выплаты;

- дополнительный доход (например, репетиторство).

Траты делят на неизменные: установленные налоговые выплаты; страховка; оплата услуг связи. Здесь будут и 10 %, оставленные на непредвиденные обстоятельства в резерве.

Графа непостоянных трат:

- питание;

- здоровье;

- бензин;

- одежда, обувь;

- коммунальные платежи;

- личные потребности членов семьи (распределить отдельно);

- подарки к праздникам;

- оплата обучения;

- досуг;

- траты на детей.

Если вы хотите, таблицу можно дополнить или сократить, откорректировав пункты доходов и расходов.

Шаг 3. Следим за расходами на протяжении всего месяца

Оформить таблицу распределения семейного бюджета сразу не выйдет, сначала стоит узнать, куда и сколько денег вы тратите. На это уйдет пара месяцев. В таблицу Excel, которую вы скачаете, постепенно вносите ваши траты и адаптируйте ее под себя.

Задача на этом этапе – получить конкретное представление о распределении бюджета вашей семьи, увидеть совокупность расходов и в будущем корректировать их.

Шаг 4. Разделяем нужды и желания

Когда семьи начинают распределять свои расходы, они видят, что большие суммы денег тратятся на бесполезные вещи. Необдуманные, незапланированные покупки очень влияют на кошелек семьи, если заработная плата не так высока, при этом несколько тысяч рублей уходят незамеченными.

Отложите приобретение вещи, если вы не уверены точно, что она вам очень нужна. Подождите какое-то время. Если поймете, что вы до сих пор нуждаетесь в этом предмете, значит, это действительно нужная трата денег.

Маленький совет: не пользуйтесь кредитными и дебетовыми банковскими картами. Рассчитывайтесь наличными, так вы быстрее начнете экономить. Психологи выяснили, что человеку проще отдать виртуальные деньги, а не наличные.

Для скачивания есть таблица.

Лучшие способы постоянной экономии

Легко сказать: «Все, теперь я буду экономить всегда и везде». Привычка — великая сила: скорее всего, все траты кажутся вам «естественными». Можно, конечно, резко уменьшить свои расходы, записывать каждую копейку в Excel-таблицу — но не все на это готовы. Поэтому ниже я перечислю конкретные приемы экономии, а использовать их или нет — выбирайте сами.

На самом деле секрет прост — как правильно экономить знаете только вы сами. Можно взять системы подсчета бюджета, контроля доходов и экономии у других, но не всегда их нужно применять в вашей ситуации. Никто не знает состояние ваших финансов лучше, чем вы сами.

Долой вредные привычки! Одна эта статья расходов может разом перечеркнуть всю экономию. Сигареты, алкоголь, фастфуд, сладкое и другие вещи мало того что стоят дорого, так ещё и несут за собой солидные медицинские счета.

Сразу отказаться от этого сложно — я знаю по себе. Попробуйте ежемесячно снижать затраты на эту категорию на 20-30%, чтобы в какой-то момент «закрыть» её совсем. Постепенно, но постоянно — залог успеха в оптимизации семейного бюджета.

Отследите несколько «тяжеловесных» категорий из семейных расходов. Делать это можно по-разному — приложения, таблицы, папка с чеками за месяц… Каждый выберет свое. Главное: чтобы самые затратные позиции были «полезными»: образование, закупка продуктов питания, оплата долгов и т. д. Если вы тратите 7000 каждый месяц на развлечения при доходах в 20 тысяч — это повод задуматься.

Кстати, тут же вы можете подсчитать, относитесь ли вы к экономически бедным семьям. Если больше 50% в месяц уходит на еду — по мнению экономистов вы бедная семья. Важен тут не уровень расходов, а их состав.

Не создавайте себе источников дополнительных расходов. К ним относится, например, автомобиль. Он требует техобслуживания, оплаты бензина, страховки и т. д. При этом со временем он будет только дешеветь — т. е. это актив, из которого не извлечь прибыль. Домашние питомцы, как это не грустно — тоже источник постоянных расходов.

Наоборот, компьютер или квартира в хорошем состоянии — это потенциальный источник дополнительного дохода. Компьютер дает возможность заработать онлайн, квартиру можно сдавать (за счет чего вы ещё и не будете тратить деньги на коммуналку).

Понравился товар — посмотрите его еще в 5 магазинах. Разные сайты и торговые сети проводят акции, повышения цен и т. д. в разные периоды. Если внимательно мониторить — можно «поймать» скидку в 20-30%, а то и больше.

В идеале покупать зимнюю одежду летом — и наоборот, чтобы все приобретения были максимально выгодными. На практике — не у всех есть возможность так сделать, да и форс-мажорные ситуации (нужно срочно заменить куртку/ботинки/перчатки) могут внести свои коррективы.

Есть возможность — покупаем онлайн. Ассортимент там больше, скидки — чаще, доставка в последнее время стоит копейки (либо вообще бесплатна). Особенно это актуально для крупных покупок (техника, мебель и т. д.), т. к. сетевые магазины сильно завышают цены за хранение. Впрочем, некоторые виды продуктов тоже можно купить в онлайн-магазинах.

Ну, и главное — объясните всей семье, зачем нужна экономия. Иначе будет как в известной басне Крылова «Лебедь, рак и щука»: вы будете экономить, кто-то будет тратить сэкономленное, итог околонулевой (если не отрицательный). В идеале все члены семьи должны контролировать свои личные доходы и расходы. Если это невозможно — постарайтесь четко разделить, кто и на что в семье тратит деньги.

Советы для ежедневной экономии

Накопить можно лишь при регулярных действиях. Также и с экономией. Если отслеживать свои расходы каждый день, можно понять, куда уходят деньги и начать их контролировать. Вот несколько простых советов:

- Оплачивайте покупки картой – если ваш «пластик» с кэшбэком, можно за несколько месяцев компенсировать ее годовое обслуживание.

- Еду готовьте дома – лучше брать с собой обеды, чем ежедневно ходить на бизнес-ланч. Можно делать дома полуфабрикаты и заморозить, чтобы сэкономить время и деньги.

- Откажитесь от полиэтиленовых пакетов – можно завести сумку для покупок и не брать постоянно в магазине пакет.

- Заранее планируйте поездки, покупки – если хотите в отпуск, посмотрите за пару месяцев предложения от туроператоров и авиакомпаний. Одежду можно брать на сезонных распродажах.

- Продавайте лишнее – у каждого из нас есть вещи, которые просто пылятся в шкафу. Все это можно превращать в реальные деньги.

- Составляйте списки покупок – можно сделать Google Keep список, в котором можно будет отмечать, что следует приобрести в ближайшее время, откройте к нему доступ всем членам семьи.

- Не покупайте сразу дорогие вещи – сначала подумайте несколько дней с мужчиной/с женой. Если вы все еще хотите эту вещь, то просчитайте, сколько дневных бюджетов нужно потратить на нее. Если готовы, покупайте.

- Отслеживайте скидки и акции – подпишитесь на рассылки больших магазинов, чтобы знать последние новости и актуальные цены.